摘要:2017年,P2P银行存管模式迎来新的解析。该模式通过银行对P2P网贷资金进行存管,保障用户资金安全,促进P2P行业的规范化发展。新模式下,P2P平台需与银行建立深度合作,确保资金流转透明可控。此举对P2P行业产生深远影响,提升了行业的整体安全性,同时也推动了行业内的竞争与合作创新。

本文目录导读:

随着互联网的飞速发展,P2P网络借贷行业在中国经历了从无到有、从小到大的过程,为了保障投资者权益,确保资金安全,银行存管成为了P2P行业的重要一环,本文将深入探讨2017年最新的P2P银行存管模式及其深远影响。

P2P银行存管的背景与意义

P2P网络借贷作为互联网金融的一种形式,以其高效、便捷的特点吸引了大量投资者和借款人,随着行业的快速发展,风险问题逐渐凸显,一些不法分子利用监管漏洞进行非法集资等违法行为,给投资者带来了巨大的损失,为了防范风险,保障投资者的资金安全,银行存管成为了重要的监管手段之一,通过银行存管,投资者的资金将被存放在银行专用账户中,确保资金的安全性和透明度。

2017年最新P2P银行存管模式解析

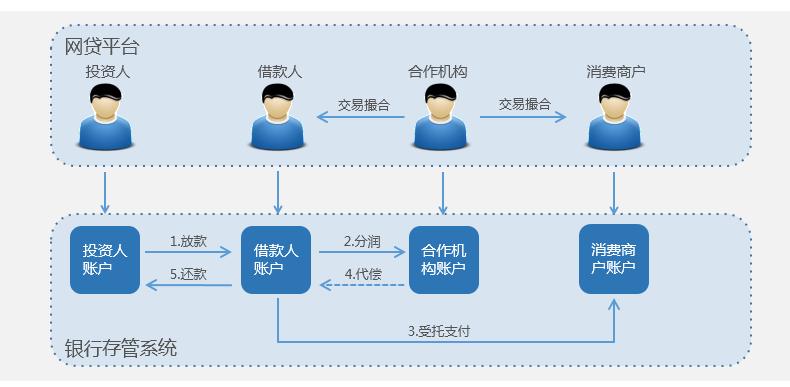

1、银行直接存管模式:在这种模式下,P2P平台与商业银行建立直接合作关系,由银行对平台上的所有交易资金进行存管,这种模式能够最大限度地保障投资者的资金安全,降低平台触碰资金的风险,由于银行对P2P平台的审核要求极为严格,因此这种模式对平台的合规性和风险控制能力要求较高。

2、联合存管模式:联合存管模式是指银行与第三方机构合作,共同对P2P平台上的交易资金进行存管,这种模式相对灵活,适用于规模较小或合规性不足的P2P平台,由于第三方机构的参与,投资者仍需关注其合规性和风险控制能力。

最新P2P银行存管模式的影响

1、提高行业合规性:随着银行存管的普及,越来越多的P2P平台开始注重合规性建设,为了满足银行的审核要求,平台需要完善自身的风险控制体系和合规管理制度,从而提高整个行业的合规水平。

2、降低投资风险:银行存管能够最大限度地保障投资者的资金安全,通过银行专用账户进行资金存管,确保资金的安全性和透明度,降低投资风险。

3、促进行业健康发展:随着银行存管的推进,越来越多的优质资产和合规平台开始崭露头角,这不仅有利于淘汰不合规的平台,还能吸引更多的优质资本进入行业,促进行业的健康发展。

展望与建议

展望未来,随着监管政策的不断完善和技术的进步,P2P银行存管将更加成熟和普及,为了保障投资者权益和促进行业健康发展,建议采取以下措施:

1、强化监管力度:政府部门应加强对P2P行业的监管力度,制定更加严格的审核标准和监管政策,确保行业的合规性和健康发展。

2、完善存管制度:银行应完善存管制度,提高审核标准,确保所有参与存管的平台都具备合规性和风险控制能力。

3、提高投资者风险意识:投资者应提高风险意识,充分了解平台的合规性和风险控制能力,谨慎投资。

2017年最新的P2P银行存管模式对于保障投资者权益和促进行业健康发展具有重要意义,随着监管政策的不断完善和技术的进步,相信P2P行业将迎来更加美好的未来。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号